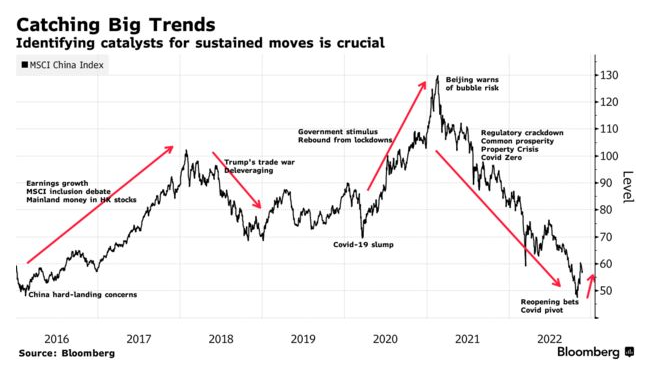

据彭博社报道,由于中国市场容易出现急剧的转折点,然后是长期而强劲的走势,选择何时买入几乎和选择买什么一样重要。

11月11日,中国政府缩短了新冠隔离期,并取消了检测,投资者纷纷涌入中国股市,分享了一波上涨。MSCI中国指数的股票价值增加了近3700亿美元。

在去年这个时候华尔街犯了大错之后,其他人仍在等待更明确的信号。高盛集团、摩根大通和贝莱德都是当时建议大举入市的投行,结果在今年前10个月,中国股市市值蒸发了逾4万亿美元。

联博驻新加坡的中国股票投资组合经理约翰•林(John Lin)表示:“中国的政策就像朝铁轨驶来的巨型货运列车。你首先要做的是让开。不要停留在铁轨上!然后,找机会跳上火车。”

在疫情政策发生变化和一系列帮助房地产行业的措施出台后,安本资产管理是那些已经在中国公司债券中看到机会的公司之一。

安本资产管理多资产和投资解决方案投资组合经理Ray Sharma-Ong表示,随着中国经济从疫情中重新开放,投资者也可以立即调整头寸,利用中国政府债券收益率曲线可能变陡的机会。

Sharma-Ong说:“在前端利率买入,做空后端利率。”在他看来,经济增长前景改善将推高后端利率,而中国的支持性货币政策将抑制前端利率。(注:前端利率指短期利率;后端利率指10年或更长时间的债券利率)

他还说,以美元计价的中国公司债券已经提供了收益率在8%左右的投资机会。据Sharma-Ong说,在投资者将人民币兑美元进行对冲后,投资人民币公司债券可获得2%的正利差。他预计人民币将继续走强。

M&G新加坡有限公司和瀚亚投资投资新加坡有限公司正在市场上买进中国股票。瀚亚投资认为,它们不可能比现在卖得更便宜,而M&G喜欢面向国内的消费品牌、电动汽车和传统汽车的原始设备制造商,以及工厂自动化股。

管理着2220亿美元资产的瀚亚投资首席投资官比尔·马尔多纳多(Bill Maldonado)说:“我们对股票的估值非常接近谷底,盈利预期也非常非常接近谷底。你现在买入,然后期待三到六个月后市场会反弹。”

富达国际投资总监凯瑟琳•杨(Catherine Yeung)表示,中国股市的价格已经反映了太多负面消息,对投资者来说,最糟糕的时期可能已经过去。

对于那些仍在观望的人来说,12月初的政治局会议,以及随后召开的一年一度的中央经济工作会议,可能会提供有用的信号。

德意志银行国际私人银行部门的杰森·刘(Jason Liu)计划在这个时候密切关注官方媒体。来自闭门工作会议的消息,可能成为进一步重新开放交易的催化剂。此次会议将把政策制定者聚集在一起,评估今年的经济状况,并制定2023年的目标和任务。

“我们可能会从最高领导层看到一些信号,”他说,他预计中国资产近期会出现波动,并在未来几个季度“非常缓慢地”摆脱疫情影响。

他建议,投资者应抛开可能出现的波动,在中国股市(包括科技股)建立广泛头寸,从市场情绪的逐步转变中受益。

他还认为,鉴于人民币在明年上半年可能会升值,人民币具有吸引力。他目前不推荐信贷,并警告说,房地产市场可能需要更长时间才能好转。

任何有关明年经济增长目标的早期暗示,都将有助于引导市场情绪。彭博社调查的经济学家认为,中国明年经济增长在4.8%左右。

摩根士丹利等机构对中国经济在春季加速开放抱有很高期望,届时天气会变得更好,接种疫苗的人数可能会增加,3月召开的两会将成为影响市场发展的关键事件。

摩根士丹利首席跨资产策略师安德鲁·希茨(Andrew Sheets)表示,在这个时候,一直持有中国资产比重较低的投资者可能会转向中性头寸。

摩根士丹利表示,中国专注于国内的消费品公司将从中受益。

他说:“如果投资者看到美联储的加息暂停和中国的重新开放,以及2023年下半年经济增长更加强劲,我认为他们会把这视为对许多不同新兴市场资产来说的积极信号。”

彭博新闻社宏观策略师西蒙·弗林特(Simon Flint)表示,中国经济从新冠疫情中重新开放,可能会在2023年推动相当于国内生产总值1%的资金流入中国股市。他说,这反过来又将提振人民币。

霸菱(Barings)亚太区多元资产主管詹姆斯·梁(James Leung)建议,投资者可通过投资与电动汽车、可再生能源和硬件技术供应链相关股票,使其中国股票投资组合与政府的政策重点保持一致。

和霸菱一样,联博认为能源和科技证券类股票对投资者来说是唾手可得的果实,只要这些公司与政府的目标一致。

联博公司的林表示,与疫情和监管打击之前的时代相比,市场已经发生了变化,当时投资者会寻找最新的科技和生物科技宠儿,“然后看着资金增长10倍、100倍”。“现在你仍然可以找到增长的机会,但搜索的领域必须对政策敏感。”