通胀居高不下,全球主要央行纷纷加息,钱越来越紧张。《经济学人》这篇文章分析了这个背景下的投资策略。投资者要为没有耐心的投资者离场和私人市场的下跌做好准备,但这个时代的投资也会获得更高的回报。

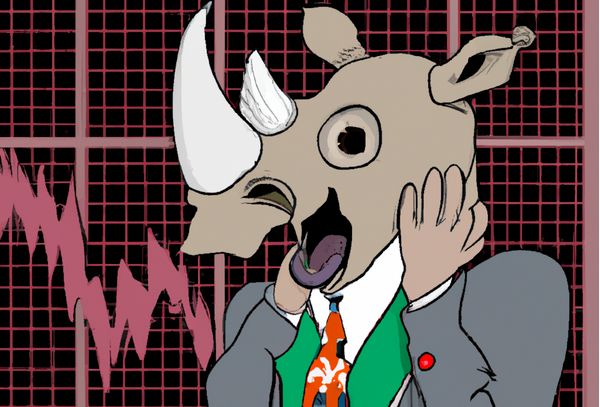

欢迎来到廉价资金的末日。

股价曾经经历过更糟糕的情况,但只有在很少的情况下,这么多的资产市场会同时出现如此血腥的下跌。投资者发现自己处于一个新的世界,他们需要一套新的投资规则。

痛苦已经很严重了。美国主要股票的标准普尔500指数到达今年的最低点时,下跌了近四分之一,抹去了超过10万亿美元的市场价值。

政府债券,通常是股票的避风港,已经被冲垮了。国债正朝着1949年以来最糟糕的一年迈进。截至10月中旬,美国股票和国债各占60/40的投资组合,跌幅超过了1937年以来的任何年份。

同时,从温哥华到悉尼,各地的房价都在下跌。比特币已经崩溃了。黄金并没有闪闪发光。只有大宗商品过了一个好年,而这部分是由于战争。

这种冲击变得更糟糕,因为投资者已经习惯了低通胀。

在2007到2009年的全球金融危机之后,各国央行削减利率,试图重振经济。随着利率的下降和保持低位,资产价格飙升,一个“一切的牛市”开始形成。从2009年的低点到2021年的高峰,标准普尔500指数上涨了7倍。

风险资本家为各种形式的初创企业开出了越来越大的支票。世界各地的私人市场,包括私募股权,以及房地产、基础设施和私人借贷的规模共翻了两番,超过10万亿美元。

今年的戏剧性逆转是由利率上升引发的。美联储收紧利率的速度,比1980年代以来的任何时候都要快,而其他央行也跟在后面被拖进来了。然而,更深入地看,其根本原因是通货膨胀的重新抬头。在整个富裕世界,通胀正以40年来的最快速度上升。

这个时代,要求投资者改变对待市场的方式。随着投资者理解了这个现实,他们正努力地适应新的规则。他们应该专注于以下三个方面。

一个是预期收益会更高。随着利率在2010年代的牛市年份下降,未来的收入被转化为资本收益。价格上涨的坏处是预期收益降低。通过对称的角度来看,今年的资本损失也有一线希望:未来的实际回报率上升了。

通过考虑财政部通货膨胀保值证券,这一点最容易理解,其收益率是实际无风险收益的代表。去年,十年期保值券的收益率为负1%或更低。现在是1.2%左右。在此期间,持有这些债券的投资者,已经遭受了相当可怕的资本损失。但更高的保值券收益率意味着未来更高的实际回报。

显然,没有任何法律规定,已经跌了很多的资产价格不能再跌了。市场在等待美联储关于加息步伐的信号时,显得很紧张。美国的经济衰退会压垮利润,刺激人们逃离风险,推动股价下跌。

然而,正如沃伦·巴菲特曾经认为的那样,当股票价格下跌时,潜在的投资者应该感到高兴,只有那些打算很快出售的人才应该为高价股票而高兴。精神紧张或缺乏流动性的投资者会在底部卖出,但他们会后悔。那些有技术、胆量和资本的人将利用较高的预期收益,并大赚一笔。

第二条规则是,投资者的视野已经收窄。更高的利率使他们失去耐心,因为未来收入流的折现值下降。这对科技公司的股价造成了打击,这些公司承诺在遥远的未来获得丰厚的利润,尽管它们的商业模式已经开始显示疲态。

纳入标准普尔500指数的五大科技公司的股价,占其市值的五分之一,今年已经下跌了40%。

随着天平从新公司向老公司倾斜,欧洲银行业等看似枯竭的商业模式将找到新的生机。并非每家新成立的公司都会缺乏资金,但支票金额会更少,支票簿也会更少。投资者对那些前期成本高、利润遥远的公司的耐心会减少。

特斯拉已经取得了巨大的成功,但传统的汽车制造商也突然有了优势。他们可以从过去的投资中获得现金流,而即使是值得信赖的未来颠覆者也会发现很难筹集资金。

第三条规则是,投资策略将发生变化。自2010年代以来,一种流行的方法是将公开市场的被动指数投资与私人市场的主动投资相结合。我们将看到大量的资金流入私募,其价值在高峰期超过10万亿美元。

美国公共养老基金的投资组合中,大约有五分之一是私募股权和房地产。按价值计算,私募股权交易占所有并购案的20%左右。

这个策略的一个方面看起来很脆弱,但不是许多业内人士现在都倾向于拒绝这一点。在批评者看来,指数投资是一种失败,因为科技公司在指数中占很大比重,而指数是按市场价值加权的。事实上,指数投资不会消失。它是大量投资者实现平均市场回报的一种廉价方式。

需要担心什么

值得仔细研究的,是那些高收费的私人投资。

私人资产的表现一直被大肆吹捧。根据一项估计,即使是在标准普尔500指数下跌22.3%的时候,全球范围内的私募股权基金,仍将他们所拥有的公司的价值提高了3.2%。

这在很大程度上是一种幻觉。由于私募基金的资产不进行交易,管理人对其价值有很大的决定权。也许是因为管理人的费用是基于投资组合的价值,所以他们在降低这些资产价值上是出了名的缓慢。

然而,即使在私人拥有的企业中,最终也会感受到上市公司市值的这种下降。随着时间的推移,那些自以为躲过了公开市场崩溃的私人资产投资者也将面临损失。

一批投资者必须适应更高的利率和更稀缺资本的新时代。这并不容易,但他们应该从长计议。这种新常态是有历史可循的。廉价货币的时代才奇怪呢。